一条工務店にお住まいの方のほとんどが搭載している、太陽光パネルについてですが、金額によっては確定申告が必要なことを知っていますか?

税金はかなり複雑ですし、経費に含まれる額もわかりにくいですよね。

なので今回は、太陽光の売電額がいくらなら確定申告が不要なのかを、我が家の売電額を基にご紹介したいと思います。

\新電力会社NO.1のLoopでんきはこちらから!/

▼一条工務店で家づくりを始めるならこちら。

▼一条工務店関連オススメ記事はこちら。

確定申告とは?

まず、確定申告について簡単に説明しますが、既に知っている方は飛ばしてください。

確定申告とは、

所得税に分類され、毎年1月1日~12月31日までの1年間に生じた所得の金額とそれに対する所得税等の額を計算して確定させる手続きです。

国税庁HP引用

源泉徴収された税金や予定納税額などがある場合には、この確定申告によってその過不足を精算します。

簡単に言えば、1年間の所得(給与や副収入など全ての所得)金額に対して、所得税額を確定させることです。

太陽光発電の売電収入は「雑所得」に分類されており、雑所得は経費を引いた金額となります。

確定申告の対象は?

確定申告の対象については、必要がある場合と必要がない場合に分けられています。

確定申告をする必要のある場合

その年分の所得金額の合計額が所得控除の合計額を超える場合で、その超える額に対する税額が、配当控除額と年末調整の際に控除を受けた住宅借入金等特別控除額の合計額を超える人は、確定申告をする必要があります。

国税庁HP引用

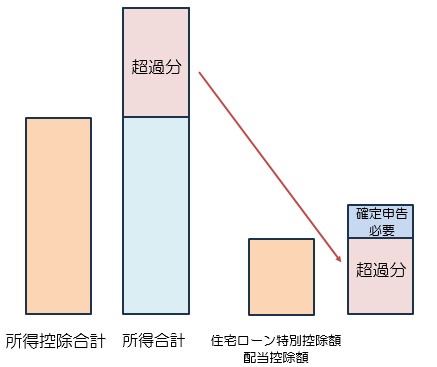

つまり、

- 1年間の所得合計が、所得控除合計を越える場合

且つ

- 超えた額に対する税額が、住宅ローン特別控除額(配当控除額)を越えた場合

に確定申告をする必要があります。

図にすると下記のようになります。

一番右の青い部分がある方は、確定申告をする必要があるということです。

確定申告をする必要がない場合

確定申告をする必要がない場合は簡単です。

給与の収入金額が2,000万円以下で、かつ、給与を1か所から受けていて、その給与の全部について源泉徴収される人で給与所得および退職所得以外の所得金額が20万円以下である人等、一定の場合には確定申告をしなくてもよいことになっています。

国税庁HP引用

つまり、給与以外の収入(売電収入やその他副業等の収入)が、年間20万円以下の場合は、確定申告が不要となります。

もっと簡単に言えば、会社努めで給与しかもらっていない場合は、確定申告は不要です。

ただし、初年度に限り、住宅ローン特別控除は確定申告をする必要があります。

売電額はいくらから確定申告が必要?

さて、上記で確定申告が必要な場合と不要な場合がお分かりいただけたと思います。

続いて、太陽光の売電額がいくらなら確定申告が必要なのかをご紹介します。

結論から言えば、太陽光の売電額が月に16,667円以上なら確定申告が必要となります。

正直なところ、現在の売電単価(FIT単価)で月16,667万円以上の売電収入を得る方が難しいので、基本的には確定申告が要りません。

それに、冒頭で紹介しましたが、売電収入などの雑所得は経費を引いた金額です。

ですので、副業等の収入がない方は、基本的に確定申告は不要ですので安心してください。

以下からは、計算方法について詳しく紹介します。

太陽光パネルに係わる必要経費は?

上記で記載しましたが、太陽光に係わる雑所得は

売電収入金額 - 必要経費

で計算することができます。

必要経費は下記の4つに分けられます。

- 減価償却費

- 年間支払利息

- 修理代・メンテナンス費

- パワコンの運転に対する電気代

それぞれ詳しく解説していきます。

①減価償却費

減価償却費とは、資産の取得価格を法定耐用年数の全期間で分割していく経費のことです。

太陽光パネルについては、耐用年数17年で、償却率は0.059(1/17=0.059)となっています。

つまり、

取得価格 X 0.059

で計算できます。

上記で求められる減価償却費を、導入した年から17年間費用計上することが可能となります。

②年間支払利息

続いて、年間支払利息についてですが、太陽光パネルをローンで支払っている方が対象です。

銀行のローンに組み込んでいる方がほとんどだと思いますが、その支払利息を必要経費に計上することも可能です。

③修理代・メンテナンス費

修理費やメンテナンス費についてですが、こちらは数年ほどは考えなくても良いでしょう。

太陽光パネルの寿命は、発電効率は落ちてしまいますが、20年~30年ほどと言われています。

パネルに付いた汚れを拭きとる等メンテナンスは必要になった場合は、経費として計上することが可能です。

また、パワコンの寿命は10年程度なので、こちらを修理・交換する場合も経費として計上できます。

④パワコンの運転に対する電気代

こちらは毎月数百円程度掛かってくるものとなります。

パワコンのみに掛かってくる電気代が知りたい場合は、電力会社に問い合わせてみましょう。

我が家の必要経費は?

さて、実際に我が家の売電額を基に計算をしていきます。

まず、減価償却費の計算です。

我が家の場合は太陽光パネル本体の税込みが、1,628,880円でしたので、減価償却費は、

1,628,880円 X 0.059 = 96,104円

となります。

ちなみに蓄電池の法定耐用年数は6年なので、償却率は0.167となります。

蓄電池は税込み66万円です。

660,000円 X 0.167 = 110,220円

太陽光パネルと蓄電池を合わせると約206,324円を経費として計上可能です。

必要経費は?

我が家の必要経費は以下になります。

なので、6年間は月々18,069円、その後11年間は月々8,8834円は必要経費として計上することができます。

こちらの記事でも記載していますが、月々の売電額が一番高い月で16,752円ですので、6年間は必要経費内に全て納めることが可能です。

でも6年後は確定申告をする必要があるのかな?

と思うかもしれませんが、発電効率も落ちますし、雑所得は月々16,667円以上の収入を12ヶ月続けることで確定申告が必要となります。

つまり、月々25,551円以上の収入が必要なのです。

なので、太陽光のみで確定申告をする必要は、よっぽどのことがない限り確定申告をする必要はないです。

他の副収入がある場合は、しっかりと記録をしておきましょう。

まとめ

太陽光の確定申告についてご紹介しました。

税金のことってすごく難しいので投げ出したくなりますよね。

太陽光のみでは、よっぽどのことがない限り確定申告をする必要はありませんが、ご自身で計算することで不安も取り除かれると思いますよ。

売電収入をもっと上げるには、基本料金が0円の電力会社に乗り換えることが大事です。

我が家も乗り換えてからは、電気代が毎月1,500円以上お得になっていますよ。

今なら大量還元もしていますので、ぜひ確認してみてくださいね。

\新電力会社NO.1のLoopでんきはこちらから!/

▼一条工務店で家づくりを始めるならこちら。

▼一条工務店関連オススメ記事はこちら。